Ein Fonds, ist ein von einer Kapitalverwaltungsgesellschaft verwaltetes Sondervermögen, das in Wertgegenständen wie Aktien, Anleihen, Immobilien, Rohstoffen oder Derivaten angelegt wird. Andere nennen die Kapitalverwaltungsgesellschaft auch Investment- oder Fondsgesellschaft und ergänzen, dass diese für die gemeinschaftliche Rechnung der Anleger handelt.

Fonds

Was sind Fonds?

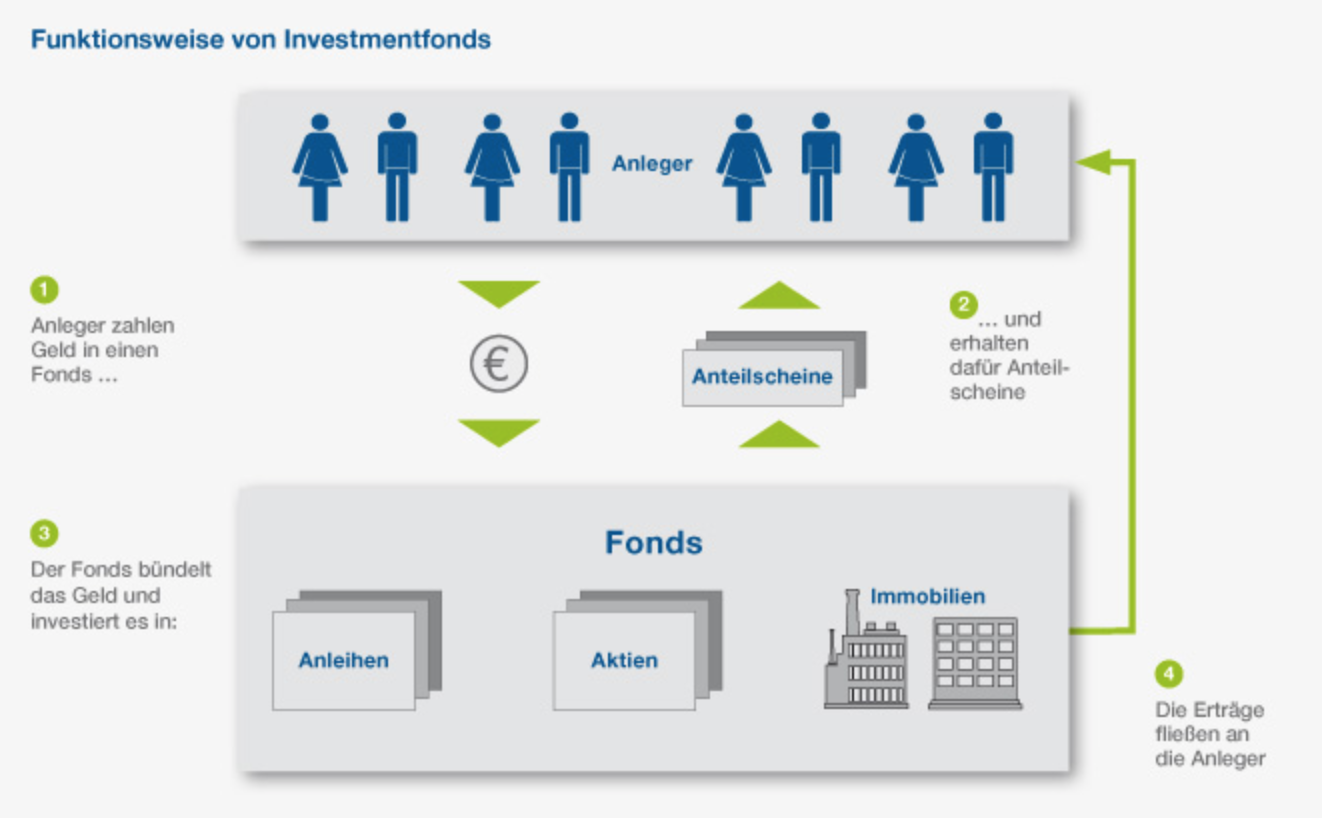

Wie funktionieren Fonds?

Entstanden sind die ersten Fonds vor weit über 100 Jahren, als die Vereinigten Staaten von Amerika noch nicht die führende Volkswirtschaft der Erde waren, sondern ein Schwellenland wie heute Brasilien oder Indien. Damals boomte dort der Eisenbahnbau, der entscheidend dazu beitrug, das weite Land zu vernetzen und in die Moderne zu katapultieren. Um von der rasanten Entwicklung profitieren zu können, waren zunächst große Investitionen erforderlich, die der aus Schottland stammende Bankier Robert Fleming allein nicht stemmen konnte. Aus diesem Grund wollte er die Kapitalkraft vieler Anleger bündeln und legte einen Fonds auf, in den diese ihr Geld einzahlen konnten, um dann gemeinsam zu investieren.

Was sind die Besonderheiten eines Fonds?

Professionalität

Das Kapital wird von streng überwachten Investmentgesellschaften verwaltet. Dort kümmern sich Anlageexperten um das Geld der Anleger. Fondsmanager wie Analysten verfügen über langjährige Erfahrung und können Chancen und Risiken früher erkennen und besser einschätzen als Privatanleger.

Sicherheit

Als so genanntes Sondervermögen bleibt das von den Anlegern eingezahlte Geld strikt vom Vermögen der Investmentgesellschaft getrennt. Im Konkursfall fällt es daher nicht unter die Insolvenzmasse der Gesellschaft. Vielmehr bleibt das Fondsvermögen Eigentum der Anleger, die von der Depotbank Anteilsscheine am Vermögen in Höhe ihre Einlage erhalten.

Risikostreuung

Die Risikostreuung, auch Diversifikation genannt, ist in der DNA eines Investmentfonds angelegt. Wenn etwa ein einzelner Anleger auf Grund seiner begrenzten Anlagesumme nur die Aktie eines Unternehmens kaufen kann, dann ist sein Risiko sehr hoch, weil er verliert, wenn die Aktie verliert. Wenn aber viele Anleger ihr Kapital in einem Fonds bündeln – und seien die Anlagebeträge jedes Anlegers auch noch so klein – kann der Fonds den Gesamtbetrag auf verschiedene Geldanlagen und unterschiedliche Wertpapiere aufteilen. Die Streuung reduziert das mit der Anlage in einem einzelnen Wertpapier verbundene Risiko.

Flexibilität

Fondsanleger können schon mit kleineren Beträgen Fondsanteile erwerben. Im Gegensatz zu vielen anderen Formen der Geldanlage können diese Anteile börsentäglich ge- und verkauft werden. Ein Fondsanleger kann Einmalzahlungen vornehmen oder einen Sparplan einrichten und die Beträge jederzeit erhöhen oder reduzieren.

Welche Arten von Fonds gibt es?

In Deutschland sind mehrere tausend Publikumsfonds zum Vertrieb zugelassen – und alle folgen der einen Grundidee. In der konkreten Ausgestaltung gibt es aber viele verschiedene Spielarten. So unterscheidet man etwa zwischen offenen und geschlossenen Fonds. Anleger, die in offene Fonds investieren, können jederzeit Anteile kaufen und verkaufen. Bei geschlossenen Fonds handelt es sich um Beteiligungen mit einer festgelegten Laufzeit. Eine Rückgabe der Anteile ist daher ebenso wenig möglich wie deren Erwerb, wenn das geplante Volumen erreicht ist.

Fondsarten nach der Verwendung des Gewinns

Fonds werden danach unterschieden, wie sie Erlöse verwenden. Erwirtschaftet ein Investmentfonds Erträge aus Kursgewinnen, Dividenden- oder Zinszahlungen, dann werden diese entweder an die Anteilseigener ausgeschüttet oder im Falle so genannter thesaurierender Fonds reinvestiert, wodurch der Wert der einzelnen Fondsanteile steigt. Von der Thesaurierung unterschieden wird die Wiederanlage, bei der die Erträge eines ausschüttenden Fonds wieder in denselben angelegt werden.

Fondsarten nach Anlageklassen

Investmentfonds können in verschiedene Arten von Wertpapieren investieren, die in Gruppen, so genannten Anlageklassen zusammengefasst werden. Abhängig davon, in welche Art von Wertpapier ein Fonds investiert, gehört er zur Gruppe der

- Aktienfonds

- Anleihe- oder Rentenfonds

- Geldmarkt- oder geldmarktnahen Fonds

- Rohstofffonds für Gold, Silber, andere Edelmetalle, Öl, Gas, Wasser, Wald, etc.

Immer häufiger bringen Investmentgesellschaft in jüngster Zeit Fonds auf den Markt, die nicht nur in eine, sondern in zwei, drei oder mehr Anlageklassen gleichzeitig investieren. Diese heißen Misch-, Multi Asset- oder vermögensverwaltende Fonds.

Fondsarten nach Anlageregion

Ein wichtiges Unterscheidungsmerkmal für Fonds ist ihre Anlageregion. Man unterscheidet:

- Globale Fonds, die weltweit investieren

- Regionale Fonds für asiatische Aktien, europäische Renten oder Schwellenländer

- Länderfonds für Anleihen aus Deutschland oder Aktien aus den USA

Weitere Unterscheidungskriterien von Fonds

Bei Aktienfonds spielt die Marktkapitalisierung der Unternehmen eine Rolle. Je nachdem, ob es sich um große, mittlere oder kleine handelt, spricht man von Big-Cap-, Mid-Cap- oder Small-Cap-Fonds. Rentenfonds wiederum können sowohl in Staats- als auch in Unternehmensanleihen investieren und Dachfonds schließlich investieren in andere Investmentfonds, die auch Zielfonds genannt werden. Sehr beliebt sind aktuell Sektor- und Themenfonds, die z. B. in Technologiewerte oder das Gesundheitswesen investieren. Und ein wahrer Megatrend sind nachhaltige, so genannte ESG-Fonds, die Umweltaspekte (environment), soziale Fragen (social) und Kriterien der Unternehmensführung (governance) berücksichtigen.

Was sind die Vorteile von Fonds?

Aktives Management: Ein professioneller Fondsmanager trifft die Anlageentscheidungen für die verwalteten Kundengelder. Im Fall drohender Verluste kann er den Fonds aktiv umschichten.

Risikostreuung: Der Fondsmanager verteilt das Kapital der Anleger viele verschiedene Wertpapiere und streut dadurch das Anlagerisiko. Man spricht hier von Diversifikation.

Sondervermögen: Das in Fonds investierte Kapital ist ein Sondervermögen, das vom Kapital der Fondsgesellschaft getrennt ist und auch bei einer Insolvenz erhalten bleibt.

Schnell verfügbar: Wie Aktien und ETFs können Fonds permanent an der Börse gehandelt werden, so dass Anleger kurzfristig über ihr Kapital verfügen können.

Was sind die Nachteile von Fonds?

Managementgebühr: Für aktives Management entstehen vergleichsweise hohe Kosten, die die Rendite des Fonds schmälern. Für kurzfristige Investments Fonds daher eher ungeeignet.

Verlustrisiko: Grundsätzlich besteht bei Investments und damit auch bei Fonds aufgrund von Kursschwankungen immer das Risiko eines Verlustes.

Mangelnde Transparenz: Die Rendite eines Fonds hängt vom Know-how des Fondsmanagers ab. Für Anleger ist nicht vorhersehbar, welche Wertpapiere der Fondsmanager kauft oder austauscht – und warum er das tut.

Kein Stimmrecht: Anleger, die in Fonds investieren, geben ihre Stimmrechte und andere Rechte an den jeweiligen Fonds ab.

Erfahren Sie noch mehr zu anderen Wertpapierarten

ETF's

Neuemissionen